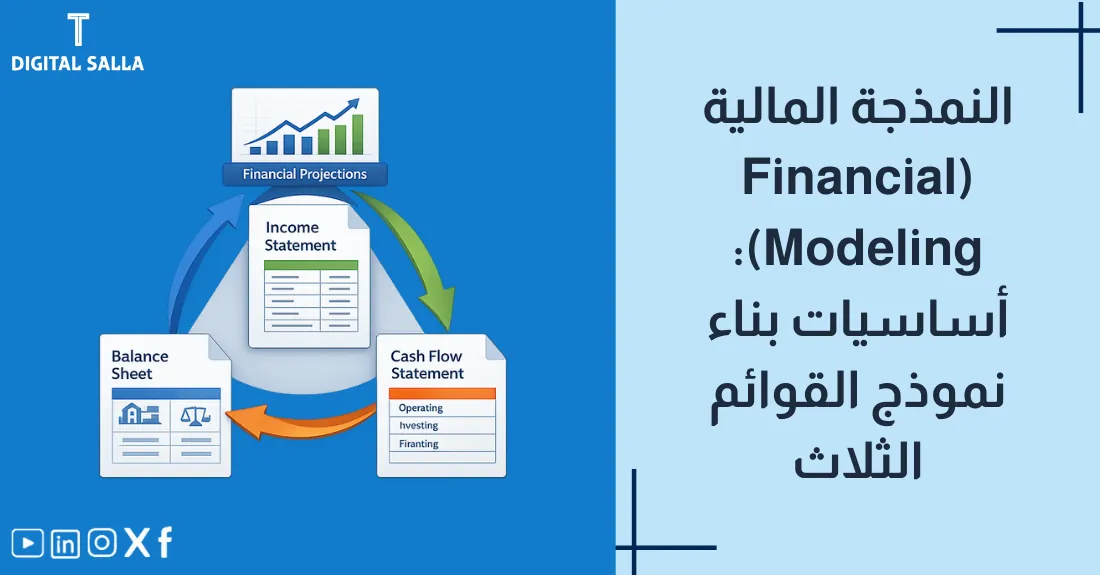

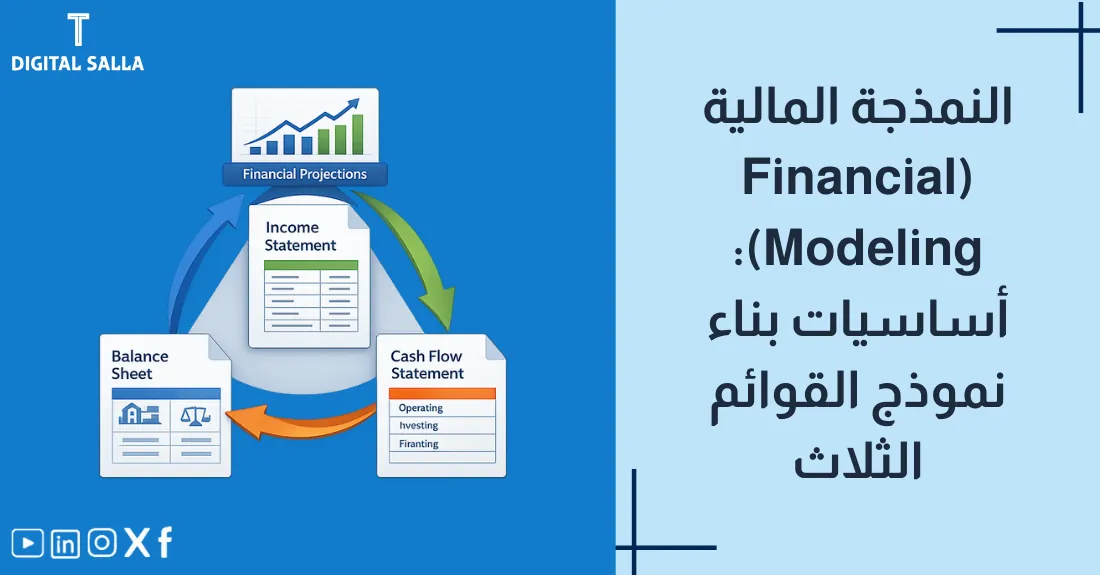

النمذجة المالية (Financial Modeling): أساسيات بناء نموذج القوائم الثلاث (3-Statement Model)

النمذجة المالية (Financial Modeling): أساسيات بناء نموذج القوائم الثلاث (3-Statement Model)

أساسيات النمذجة المالية: بناء نموذج مالي للقوائم الثلاث (3-Statement Model) وربط القوائم الثلاثة عبر افتراضات النموذج ومحركاته، بخطوات تنظيمية تمنع الأخطاء وتسهّل التحديث—السلة الرقمية.

- كيف تبني نموذج القوائم الثلاث بطريقة منظمة (Inputs → Calculations → Outputs).

- كيف يتم ربط القوائم الثلاثة (الدخل ↔ الميزانية ↔ التدفقات) من غير “سدادات”.

- أهم جداول مساندة يحتاجها أي نموذج (إهلاك/ديون/رأس مال عامل).

- أفضل Checks لاكتشاف الأخطاء مبكرًا قبل تسليم النموذج.

- أداة تفاعلية تولّد لك “خريطة النموذج” وتوقعات مبسطة كبداية.

1) ما هي النمذجة المالية؟ وما هو 3-Statement Model؟

النمذجة المالية (Financial Modeling) تعني بناء نموذج رقمي — غالبًا على Excel — يحول بيانات الشركة وافتراضاتها إلى نتائج قابلة للقياس. أشهر تطبيق عملي هو نموذج القوائم الثلاث (3-Statement Model): نموذج يربط قائمة الدخل والميزانية العمومية وقائمة التدفقات النقدية.

| سؤال | ينعكس في | كيف يظهر في القوائم؟ |

|---|---|---|

| هل النمو مربح؟ | قائمة الدخل | هوامش (GM/EBITDA) وصافي الربح |

| هل الشركة سليمة ماليًا؟ | الميزانية | ديون/حقوق ملكية/أصول ثابتة/رأس مال عامل |

| هل هناك سيولة؟ | التدفقات النقدية | CFO/CFI/CFF ورصيد النقد الختامي |

2) ربط القوائم الثلاثة: المنطق قبل المعادلات

ربط القوائم الثلاثة ليس “تكنيك Excel” بقدر ما هو “منطق محاسبي”. الربط النموذجي يدور حول 4 وصلات أساسية: صافي الربح، الإهلاك، رأس المال العامل، النقد.

3) هيكل ملف Excel: Inputs / Calcs / Outputs / Checks

أكبر خطأ في بناء نموذج مالي هو خلط المدخلات بالحسابات بالمخرجات في نفس الجداول. الهيكل التالي يجعل النموذج قابلاً للتحديث ويمنع 80% من أخطاء Excel.

| الصفحة | ماذا تحتوي؟ | أمثلة |

|---|---|---|

| Inputs | افتراضات النموذج ومحركات العمل | النمو، الأسعار، الهامش، الضريبة، Capex، أيام التحصيل |

| Calcs | الجداول المساندة والحسابات | إهلاك، ديون، NWC، جدول فوائد، رصيد نقد |

| Outputs | القوائم والـ KPIs | Income Statement / Balance Sheet / Cash Flow / Dashboard |

| Checks | اختبارات الاتساق | Balance check، Cash roll-forward، Reasonableness |

4) بناء قائمة الدخل: Drivers بدل نسب عشوائية

في النمذجة المالية، أفضل ممارسة هي بناء الإيراد والتكلفة عبر “محركات” (Drivers) بدل افتراض زيادة ثابتة بلا تفسير. هذا يرفع جودة افتراضات النموذج ويجعل النموذج منطقيًا للدفاع عنه أمام الإدارة/المستثمرين.

4.1 نموذج Drivers للإيرادات (أبسط صورة)

- الحجم (Volume): عدد الوحدات/الطلبات/العملاء.

- السعر (Price): متوسط سعر البيع.

- المزيج (Mix): توزيع المنتجات/القنوات (لأن الهوامش تختلف).

4.2 نموذج مبسط للتكلفة

- COGS: كنسبة من الإيراد أو عبر تكلفة وحدة × حجم (حسب توافر البيانات).

- OPEX: ثابت + متغير (ربطه بالإيراد أو بوحدات النشاط أفضل من نسبة واحدة).

- D&A / Interest / Taxes: عبر جداول مساندة، لا تُكتب “رقمًا يدويًا”.

5) الجداول المساندة: إهلاك + ديون + رأس مال عامل

الجداول المساندة هي قلب أي 3-Statement Model؛ لأنها تصنع الروابط بشكل “تلقائي” بدل إدخال أرقام يدوية. أهم ثلاث جداول في معظم النماذج:

5.1 جدول الأصول والإهلاك (PP&E Schedule)

- Opening PP&E + Capex − Disposals = Closing PP&E

- Depreciation يُحسب من الرصيد/الإضافات وفق سياسة (معدل/عمر)

- الإهلاك يذهب إلى قائمة الدخل، ويُضاف مرة أخرى في التدفقات كـ Non-cash

5.2 جدول الديون والفوائد (Debt Schedule)

- رصيد افتتاحي + سحب − سداد = رصيد ختامي

- الفائدة = متوسط الدين × معدل الفائدة (أو حسب اتفاقية)

- الفائدة تظهر في قائمة الدخل، والسحب/السداد يظهران في تمويل (CFF)

5.3 رأس المال العامل (NWC)

- AR/Inventory/AP تُبنى عادة عبر Days (DSO/DIO/DPO) أو كنسبة من الإيراد/التكلفة.

- التغير في NWC يذهب إلى CFO (زيادة AR أو المخزون عادة تسحب نقدًا).

6) بناء الميزانية: أين تظهر الروابط فعليًا؟

بعد بناء قائمة الدخل والجداول المساندة، يصبح بناء الميزانية “تجميعًا منطقيًا” للنتائج: النقد من التدفقات، PP&E من جدول الإهلاك، الدين من جدول الديون، ورأس المال العامل من Days/نسب.

قائمة المراجعة النهائية والتوقيع قبل الاعتماد (Final Review & Sign-off Checklist) - ملف Excel

6.1 أهم روابط الميزانية في نموذج القوائم الثلاث

- Cash: يأخذ النقد الختامي من قائمة التدفقات.

- Retained Earnings: رصيد افتتاحي + صافي الربح − توزيعات (إن وجدت).

- PP&E: من جدول الأصول (closing).

- Debt: من جدول الديون (closing).

- AR/Inventory/AP: من افتراضات Days أو نسب التشغيل.

7) بناء التدفقات النقدية (غير مباشر) خطوة بخطوة

في نموذج 3-Statement Model، الطريقة غير المباشرة هي الأكثر شيوعًا: تبدأ من صافي الربح ثم تعدل لعناصر غير نقدية وتغيرات رأس المال العامل، ثم تضيف الاستثمار والتمويل.

| الجزء | المعادلة المبسطة | من أين تأتي الأرقام؟ |

|---|---|---|

| CFO | Net Income + Non-cash ± ΔNWC | NI من الدخل، D&A من جدول الإهلاك، ΔAR/Inv/AP من NWC |

| CFI | − Capex (+/− استثمارات أخرى) | Capex من Inputs/PP&E Schedule |

| CFF | + Debt Drawdowns − Debt Repayments (± Equity/Dividends) | من Debt Schedule وتمويل الملكية |

| Cash Ending | Cash Begin + CFO + CFI + CFF | يجب أن يساوي Cash في الميزانية |

8) اختبارات (Checks) تمنع الكوارث

الاختبارات ليست رفاهية. هي شبكة الأمان التي تمنع تسليم نموذج به خلل كبير رغم أن “الأرقام تبدو جميلة”.

8.1 Checks أساسية (ضعها في أعلى النموذج)

- Balance Check: Assets − (Liabilities + Equity) = 0 لكل فترة.

- Cash Roll-forward: Cash End (CF) − Cash (BS) = 0.

- Sign Check: Capex سالب، سداد الدين سالب، زيادة AR سالب في CFO… بمنطق موحد.

- Reasonableness: نمو/هوامش/Days ضمن نطاق منطقي للقطاع (لا تتركها بلا مراجعة).

9) السيناريوهات: كيف تجعل النموذج مفيدًا للقرار؟

نموذج القوائم الثلاث يصبح “أداة قرار” عندما تبني 3 سيناريوهات على الأقل: Base (الأساس)، Downside (ضغط)، Upside (متفائل). لا تحتاج تعقيدًا؛ فقط اختر 3–5 افتراضات رئيسية تُغيّر اللعبة (Growth, Margin, NWC Days, Capex).

9.1 طريقة سريعة لتطبيق السيناريوهات

- ضع كل الافتراضات في صفحة واحدة (Inputs).

- أنشئ جدول سيناريو: Base/Downside/Upside لنفس الافتراضات.

- اجعل النموذج يقرأ “السيناريو المختار” من قائمة منسدلة.

- اعرض مخرجات واضحة: EBITDA، CFO، Cash Ending، Debt/EBITDA.

10) مولّد نموذج القوائم الثلاث (أداة تفاعلية) — “بداية سريعة”

الأداة التالية تولّد لك خريطة بناء نموذج مالي (صفحات الملف + الروابط الأساسية) وتنتج توقعات مبسطة لخمس سنوات كـ “نقطة بداية”. يمكنك بعد ذلك تطويرها لتصبح نموذجًا كاملًا (ديون متعددة، شرائح إهلاك، تفاصيل منتجات…إلخ).

القيم الافتراضية للتجربة فقط. عدّلها حسب واقع شركتك وبياناتها.

—

—

—

11) الأسئلة الشائعة

ما المقصود بنموذج القوائم الثلاث (3-Statement Model)؟

هو نموذج يربط قائمة الدخل والميزانية والتدفقات عبر افتراضات واضحة وجداول مساندة، بحيث يتغير كل شيء تلقائيًا عند تعديل المدخلات.

ما أفضل طريقة لربط القوائم الثلاثة؟

ابدأ بربط صافي الربح للأرباح المحتجزة، وربط النقد الختامي من التدفقات ببند النقد في الميزانية، ثم اربط PP&E والدين ورأس المال العامل عبر الجداول المساندة.

ما أهم اختبارات (Checks) في نموذج النمذجة المالية؟

Balance Check وتطابق النقد بين التدفقات والميزانية، ثم اختبارات الإشارات والمنطق (Reasonableness).

هل يجب أن يكون النموذج معقدًا ليكون احترافيًا؟

لا. الأفضل بدء نموذج بسيط صحيح الروابط مع Checks قوية، ثم زيادة التفاصيل تدريجيًا حسب الهدف (تمويل/استثمار/تخطيط).

ما العلاقة بين افتراضات النموذج والتنبؤ المالي؟

التنبؤ المالي هو “نتيجة” افتراضات النموذج ومحركاته. كلما كانت الافتراضات مبنية على Drivers واقعية، كانت التوقعات أكثر قابلية للدفاع.

12) الخلاصة

لبناء نموذج احترافي في النمذجة المالية ركّز على: (1) هيكل واضح (Inputs/Calcs/Outputs/Checks)، (2) محركات واقعية بدل نسب عشوائية، (3) جداول مساندة (إهلاك/ديون/NWC)، (4) Checks تمنع الأخطاء مبكرًا. ابدأ بسيطًا ثم زد التفاصيل بقدر ما يخدم القرار.